央行银保监会划定银行房贷占比上限:个人购房影响不大

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

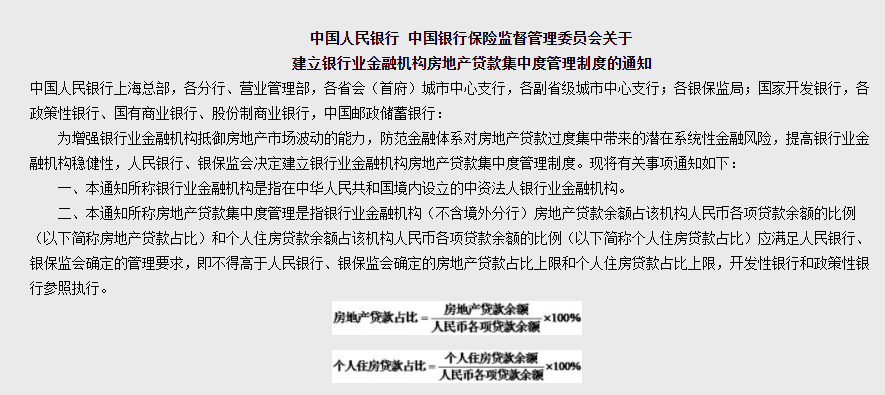

近日,中国人民银行、银保监会发布《关于建立银行业金融机构房地产贷款集中度的通知》(以下简称“《通知》”)从资金端实现对房地产行业调整预期,尤其是对个人住房贷款占比的要求受到广泛关注。

截图来自中国人民银行官网

《通知》最主要的内容是,设定“个人住房贷款占比”和“房地产贷款占比”两个指标,对银行资金流向房地产进行监控。根据《通知》,银保监会对房地产贷款集中度分五档进行管理。其中,中资大型银行房地产贷款占比上限为40%,个人住房贷款占比上限为32.5%;中资中型银行的上述两项数值分别为27.5%、20%;中资小型银行和非县域农合机构分别为22.5%、17.5%;县域农合机构分别为17.5%、12.5%;村镇银行分别为12.5%、7.5%。

在业内人士看来,以上《通知》内容释放的信号已颇为明显,即强化房地产市场调整,防范相关金融风险。

中国社科院财经战略研究院研究员倪鹏飞表示,当前,我国房地产市场总体平稳,市场主体预期趋于稳定,为经济高质量发展创造了良好的环境,但房地产市场稳定的基础仍有待夯实。同时,尽管我国房地产金融管理取得了明显成效,资金过度流向房地产明显改观,但银行业房地产贷款敞口仍然较大,其资产质量易受房地产价格波动冲击,是需要密切关注的潜在风险点,商业银行对房地产信贷的偏好也仍较强,需要通过制度设计予以约束。

值得注意的是,建立这一制度并非对房地产贷款“一刀切”。作为一项长效机制,房地产贷款集中度管理机制并不是禁止相关业务开展。制度设计也已充分评估银行调整压力,除采取了分省分类施策、差别化过渡期等多种机制安排外,金融管理部门还将指导超出上限的银行按年度合理分布业务调整数量,有序做好调整工作,避免出现“断贷、抽贷”。

《通知》发布后,也有不少准备购房者担心是否会影响其申请个人按揭贷款。对此,业内人士表示,新规可能导致房贷申请周期延长,对贷款人的资质审查也会更加严格,一些资质较差的客户可能不会通过审核并获批贷款,不过,首套房房贷等刚需受到的影响比较小。

此外,对个人住房贷款来说,新规并未设定额度或特别值,对老百姓购房影响不大。此次金融管理部门设置个人住房贷款余额上限要求,旨在约束银行房地产贷款占全部贷款的比重,而非额度或特别值,对微观主体住房贷款需求影响不大。大部分商业银行尚未触及上限,居民无需过度担心买房申请贷款受到影响,存量住房贷款也不会因为该政策而被银行提前收回。

近年来房地产贷款增速居高不下,更多的信贷资金流向房地产市场,加大了银行信贷风险。《通知》将有效引导商业银行调整经营策略,避免被房地产“绑架”。从长期看,一套透明、量化的管理制度,将有助于市场主体形成稳定的政策预期,有利于房地产市场平稳健康可持续发展。

责任编辑:刘辉

来源:环球网

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。